從投資的常識、機率和策略,來看定投與主、被動式投資─財富探索頻道─智邦公益電子報

enews.url.com.tw · August 07,2020定時定額投資ETF好不好

這兩天做了一些資料的整理與統計

如下圖

請問

1. 這樣的績效好不好?

2. 是甚麼原因造成了績效的差異,如何改善?

3. 從下列的提示您又學到了些甚麼?

提示:

1. 持有時點不同,所計算出來的年化報酬率不同。

2. 下列三檔ETF的年化報酬率(含權值年底最後交易日買賣)

S&P 500 台灣50 上證50 持有9年(07~16)的年化報酬率

4.8% 4.9% - 6.3%

S&P 500 台灣50 上證50 持有8年(08~16)的年化報酬率

12% 7.1% 5.2%

3. 很明顯的,進場的時間點不同,報酬率絕對不同

也就是說:成本愈低,報酬率愈高

4. 台美股市進入第九年的多頭走勢,若非如此,年化報酬率還會那麼高嗎

從從下圖 SPY 走勢即可得知:投資人若從08年最後交易日進場,幾乎買在最低點,縱使比07年最後交易日進場的持有時間少了一年,但總報酬與年化報酬率卻明顯優於07年進場者,且年化報酬率竟出現天壤之別,可見得進場時間點的選擇,比長期持有更重要。

所以,千萬別認為現在進場買進S&P500或其他指數型ETF,都會取得同樣的報酬率喔!

近期某些資產管理與境外保險公司,正在兩岸大肆推廣聯結S&P500 ETF的相關商品,先不說其高得嚇人的資管費用與許多地限制性條款,若想要在未來幾年內賺取3%以上的年化報酬率,是有其困難性的,畢竟現在的股價正位處歷史高檔區、風險區。再說一次,投資朋友若想賺取穩定且滿意地年化報酬率,不單是長期投資而已,更重要的是:價低!

回頭看看咱們累計定投了27年的上證指數績效好不好呢?

按照上圖的試算

兩人都累計投入27萬

每次都買在年度最低點者,帳上累計金額141萬,年化報酬率6.5%

每次都買在年度最高點者,帳上累計金額75萬,年化報酬率2.4%

就投資的觀點來看,年化報酬率6.5%則只能算差強人意吧

但若考慮中國近二、三十年來的通貨膨脹率、薪資成長率或房地產價格飆漲的情況來看,這樣的投資,怎麼看都不能算及格!

如果我們調整了出場策略,若上證指數目前位於相對高點(如5000點),咱們來看看其出場後的報酬率有何不同?果然,這時候的投資報酬率就出現差異。不論是在每年相對高點或相對低點進場者,其績效正逐步拉近中,這也提醒我們:定時定額投入的時間愈久,平均成本就會愈拉愈近,若能在相對高點調節股票,則績效差異將會降低。切記,長抱非定投ETF的最佳策略,適時調整持股比重,並做好資產配置,才是提高投報率的不二法門。而持股的調整方式,又是一門學問,咱們有機會再來談。

| 以2017年2/3日收盤價3,140.17計 | 1,412,872.26 | 753,167.74 |

| 年化報酬率 | 6.5% | 2.4% |

| 如股指數位在5,000點則 | 2,249,674.80 | 1,199,246.76 |

| 年化報酬率 | 8.2% | 5.7% |

為什麼很多人都推崇定時定額投指數基金呢?

這麼多年來投資人也逐漸了解,市場約有七、八成以上的基金,其的績效始終無法超越大盤,而包括約翰伯格(John Berger)、巴菲特(Warren Buffett) … 等投資大師也都大力推崇指數化交易。然,投資ETF指數基金雖然不會踏空或買錯股票,但漲幅是不會太大的,惟,若想長期投資,為什麼不試著定投藍籌股等候它上漲呢?

根據1995年到2015年A股市值前100名的公司的統計,它的淨資產(Net Assets)、淨資產增長率和股東權益報酬率(ROE),得出一個非常相似的資料,那就是每年複合成長率是13.2%,而且非常穩定,也就是說,中國A股上市公司給股東創造的報酬率年平均大概是13%。

而巴菲特則認為股票和債券並沒有什麼區別,12%就是『股票的息票』,也就是合理的報酬率。但是,如果你以遠遠超過票面價值的價格購買股票,是無法獲得12%的報酬率的,這也就是價值投資的內涵 -- 尋找具有安全邊際的好股票,買進,然後好好地抱住它!

目前大陸A股(尤其是上證50之類的藍籌股)仍處於歷史低檔區附近,筆者順手做了些資料的統計與整理,發現,連續5年ROE高於15%的股票不下50檔,而按照當前價位(2017年2月下旬)與歷年(5年以上)的股利分配的數據推算,年化報酬率仍可達15%以上的標的也不少,這部分就有待投資人自行去尋寶囉!

主動投資 vs. 被動投資

巴菲特發佈了最新的《致投資者的一封信》,除了業績、趨勢分析、投資理念外,這次老巴的信中,引人關注的還有他再次談及當年的一個賭局,也讓所謂『主動投資』與『被動投資』之爭的話題再度延燒。

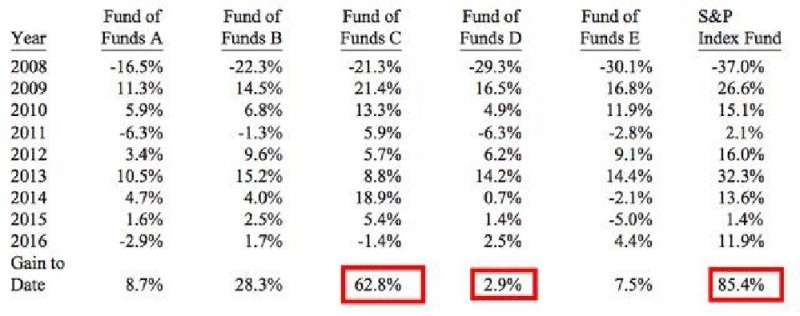

2007年,Protege Partners的合夥人Ted Seides回應了巴菲特的賭局,這個賭局是證明10年後(2008~2017年),指數基金的投資績效將勝過主動管理的避險基金或組合基金。當時,Ted Seides選擇了5檔避險基金(Hedge Fund)的投資組合,預計投資十年,要讓其投資報酬率超越同時期的S&P 500指數。

從巴菲特最新披露的資料看,其結果似乎已經沒有太大的懸念,九年來,S&P 500指數儘管曾遭遇到金融危機的衝擊,但是後面緊接著就是美國史上持續時間第二長的大多頭行情,所以整體來看,儘管未達到過去50年該指數平均年化報酬率9.7%的水準,但是這段時間的年化報酬率依然有7.1%,而避險基金的組合呢?同期年化報酬率也確實『驚人』,只有2.2%!差距之大,令人瞠目結舌!

與這個結果相比,巴菲特列出的這次賭局九年來整體運行的記錄才更有意思,這中間也多少透露了為什麼這次賭局,此避險基金的組合會輸得這麼慘!其實,Ted Seides在2015年二月就提筆認輸,並反思了落敗關鍵原因之一:高手續費。

在投資的過程中,高手續費所累積下來的『負』複利效果,其威力是相當驚人的。再者,在趨勢未改變之前,逆勢操作可是要付出代價的。由此事件,我們還可以再思考兩件事:你還認為基金的績效或程式交易就一定能超越大盤嗎?

令人驚訝的還有,Ted Seides所選擇的五檔避險基金,同期的業績竟然差別這麼大,整體表現這麼差。我相信,既然要跟老巴打賭,Ted選的一定是他認為最好、最可信賴的基金,這些基金應有著不錯的歷史業績。但結果卻是:九年下來,標普500指數累積收益85.4%,而這五檔基金中表現最佳的也不過62.8%,最糟糕的竟然只有2.9%。

9年,在美國大多頭行情中,累積報酬率竟然只有2.9%,這樣的成績顯然過於離譜。而且,這檔基金業績波動很大,顯然也不是保守策略的產品。那投資人是否該從新思考選擇被動式的投資策略呢?看來好像是的。

近兩年來,美股走勢始終居高不下,且屢創新高,明顯陷入只能漲不能跌的窘境,這使筆者想起了1989年底至1990年代初期,台灣封閉型基金瘋狂炒作的盛況。當時台股正逢衝刺一萬兩千點之際,市場過多的資金在遍尋不著投資標的之際,最好的選擇就是:投資封閉型基金,交由專業投資機構來代為投資。不誇張地說,當時封閉型基金的最高『溢價』幅度曾高達200%,某些基金的價格都快可晉升到『千元俱樂部』了(當時基金面額有十元淨值與百元淨值之分),可見市場有多瘋狂!

現在的美股是不是也是如此呢?目前推升美股的主要力量就是各類型基金與ETF,不論是『主動式』或『被動式』投資,一者須被迫追逐盤中的強勢股票,這樣績效才不會落隊;一者須被迫維持與大盤相同的績效,這也必須同步增加手中部位,表面看似欣欣向榮的美國經濟數據,其實潛藏著諸多危機,需知:法人停損的力道與狠勁是一般投資人所難以想像的。

咱們重新思考一個問題,並做模擬測試,如果美股在今年內以跌幅超過30%做收,其十年投資的年化報酬率還能剩下多少?呵呵,不到2%!並非被動式或指數化投資不好,而是進出場點的選擇,將決定你的投報率,此時有佈空單避險的基金績效,就不一定會差到哪裡去囉!

投資的常識、機率和策略

一、常識

1、買東西儘量在打折的時候買

這個生活中的例子用在投資股票上,就是:

A、買股票也應該相對某個價格打折,而且折扣很低。

B、不是在相對最高點打個折扣,而應該是相對內在價值上打折扣。

C、儘量確保買入的公司未來基本面不會太差,否則惡化的基本面會讓

內在價值降低,買的便宜也就不是真的便宜了。

2、樹不會長到天上去,在別人貪婪的時候你要保持理性

話說如此,但投資的時候,我們卻可能因為一家公司過去業績表現很

好而對它過分樂觀,比如2011年中的宏達電,股價一度創下1300元

的歷史高價,市值高達1.06兆元,排名台股第二,超越鴻海,僅次於

台積電,今日回頭一看,讓投資人不勝唏噓;而目前的美股,抑或大立

光或A股中的貴州茅台,都存在類似的問題,並不是說這些股票不好,

而是目前的價位的確太高,此時進場,其中短線風險絕對高過於收益。

3、雞蛋不要放在一個籃子裡

在現實生活中,我們一般都會將資產或多或少的分散在房地產、股票、

債券、基金、黃金、理財產品、存款 … 等幾大類資產上。股票投資也

是如此,我們可以將資金配置在不同領域的股票身上,可能是符合價值

投資的核心持股,也可能是具題材或趨勢的波段(衛星)持股,如果沒天天

看股票、買股票就會渾身不舒服者,則建議少量為之、淺嘗即可。

二、機率

1、要清楚整體的獲勝機率

正和遊戲 -- 股市、債券、ETF等,一切和通膨相關的資產

零和遊戲 -- 麻將、撲克牌、期貨等

負和遊戲 -- 彩票、權證等

其實,若考慮交易成本之後,包括各類投資都可能是負和遊戲,除非你

能減少交易次數、買的價位夠低或持有的時間夠長。

2、謹慎對待槓桿。

3、謹慎做空。

4、安全邊際。

5、適度分散。

三、我的投資策略

投資的本質就是機率。能持續賺錢的方法,不管是價值投資,還是套

利、技術分析,本質上都是靠機率取勝。

1、價值投資的核心是安全邊際和適度分散。

2、套利,分為折價套利、溢價套利、事件套利、配對交易 … 等。

3、技術分析大多是在某種或者幾種技術指標達到買入條件時買入,達到賣出

條件時賣出,這樣的方法在過去的時候有很大的機率是能賺錢的(或者看

起來大機率是能賺錢的)。

4、注意大盤或個股的回檔修正,並搭配選擇權賣方策略避險,提升報酬率。

5、多頭跟上指數,空頭超越指數

6、其它策略