投資比的是氣長 而非比氣盛─財富探索頻道─智邦公益電子報

enews.url.com.tw · August 07,2020進可攻 退可守的標的

|

股價 |

本益比 |

股價淨值比 |

進5年平均股利 |

平均股利率 |

今年配息 |

H股折價 |

|

|

中國銀行 |

3.42 |

5.37 |

0.61 |

1.788 |

5.23% |

1.91 |

-22.17% |

|

工商銀行 |

5.07 |

5.78 |

0.73 |

2.4436 |

4.82% |

2.628 |

-6.73% |

|

交通銀行 |

5.14 |

4.95 |

0.68 |

2.884 |

5.6% |

3.0 |

-12.80% |

|

建設銀行 |

6.24 |

5.85 |

0.74 |

2.936 |

4.7% |

3.2 |

-8.97% |

|

農業銀行 |

3.40 |

5.61 |

0.68 |

1.7418 |

5.12% |

1.819 |

-9.12% |

註:陸股分紅為每十股配發金額或股數

|

股票代號 |

本益比P/E |

股價淨值比P/B |

股利率 |

ROE |

追蹤指數 |

|

|

恆生ETF |

159920.SZ |

8.78 |

0.94 |

4.21% |

10.66% |

恆生指數50檔 |

|

國企HETF |

510900.SH |

7.95 |

0.92 |

3.84% |

11.59% |

國企H股指數50檔 |

巴菲特股東會35大要點全梳理 上

巴菲特股東會35大要點全梳理

清空所有航空股 現在是買入股票好時機

長期看股票回報會比國債高銀行體系不會發生太大的問題

1、全球突發的疫情沒有預料到 『你們不知道的,我也不知道』 巴菲特針對新冠疫情表示,去年這個時候,並沒有預期到疫情的爆發,新冠的傳播對全球的經濟和居民的健康有著重大影響,『影響到全國經濟和人們的心理,開始我們沒有做好準備』,巴菲特指出,目前還無法完全預測新冠疫情未來的發展,『你們不知道的,我也不知道。』但結果可能不會更壞了,也不會像西班牙流感那麼致命。

筆者註:惟美股高估舉世皆知

2、針對病毒的封鎖措施是『相當大的一個實驗』 美國經濟能夠克服新冠病毒帶來的困難

巴菲特表示,新冠疫情的致死率沒有1918年的西班牙流感大流行高,但傳染性很強。近期各國針對病毒的封鎖措施是『相當大的一個實驗』,相信美國經濟能夠克服新冠病毒帶來的困難。

3、這次疫情導致的危機和08年次貸危機沒什麼相似之處 這次是把經濟的火車放在測試線上

巴菲特表示,2008年和2009年(次貸危機),美國的經濟列車偏離了軌道,有一些基礎性原因導致銀行方面疲軟。『這一次,我們只是拉著火車,把它放到車線上。』

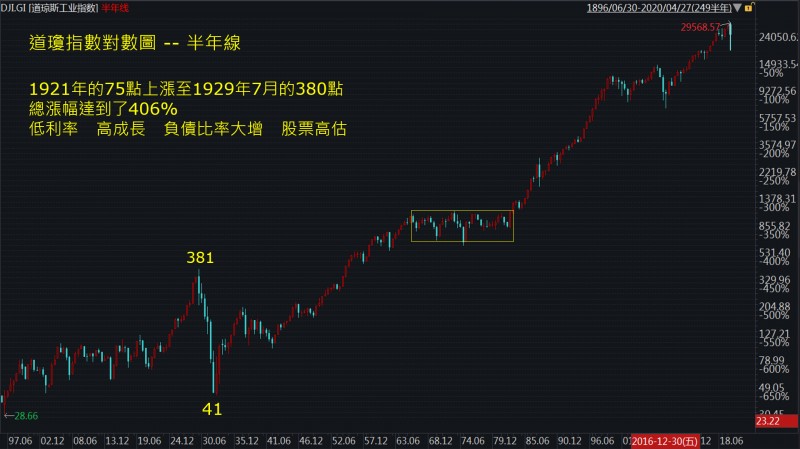

4、美國經濟還是『非常強壯的』 不要在美國身上下錯賭注 巴菲特表示,他出生後不久,就遭遇大蕭條,道指在此期間暴跌,此後花了20年的時間才回到他出生時的水準。2020年的過去幾個月,大家都不知未來會如何,就象1929~1930年那樣。但是美國人『持之以恆,堅持不懈,(事業)蒸蒸日上。』奇跡正在發生,相比於1789年的時候,我們現在是一個更好且更富裕的國家。美國(經濟)還是『非常強壯的』 不要在美國身上下錯賭注。

筆者註:20世紀初之前的美國人相當勤奮,但現在只做資本操作及服務業,產業嚴重外移,就算製造業回歸,也不一定找得到適當的技術人員。

5、絕不做空美國

巴菲特表示:『即使在最可怕的情況下,也沒有什麼能阻止美國。它經受住了「大蕭條」的考驗,現在可能在某種程度上也是考驗。最終,答案是絕不做空美國。在我看來,這在今天是真實的,就像在1789年一樣,甚至在內戰和大蕭條最嚴重時也是如此。』『若你要打賭做空美國,要非常小心,市場會發生任何事情。』『我是相信美國,我的過往生涯,就是抓住了美國成功的機會。』

筆者註:1929~32年美國經濟大恐慌,道瓊重挫近9成,市場花了近30年時間才回到原點。

6、長期看股票回報會比國債高

巴菲特說,目前30年期國債收益率只有1%,通脹率只有2%,長期來看,股票的回報會比國債高,會比你將現金藏在床墊下更高。

筆者註:無庸置疑,但美元,美債的信用已大打折扣。

7、分散投資的策略 讓我過去取得不錯的結果

巴菲特表示,『分散投資是比較好的,我也是這麼做的,取得不錯的結果。』

筆者註:認同。

8、對未來要持樂觀態度

巴菲特:要相信美國,雖然我們不知幾周後,幾個月後或明年會怎樣。我是希望投資者能夠跨行業,全面分散地投資股票,並對未來持樂觀態度。

筆者註:未來 … ,好久 好久 好久 …

9、我現在會下注在美國 要收購就直接買整個企業

巴菲特:我現在會下注在美國。伯克希爾和其他企業的工作方式不太一樣,我們要收購就是直接買整個企業,我們常常這麼做,當然我們也不介意收購優質企業的部分股權。

10、美國經濟有一些關閉的趨勢 我們現在運作收益比疫情前要低的多

巴菲特表示,美國經濟有一些關閉的趨勢,不管我們做什麼,這個趨勢都在發生,我們現在投資運作收益比疫情發生前要低的多,某一些我們的業務關閉的狀況還要更嚴重,我們的保險業務,我們鐵道公司,也發生一些變化,原來他們的營業是比較理想的,但現在受到了影響。

11、4月伯克希爾賣出65億美元股票

巴菲特:4月伯克希爾回購了4.26億美元股票,但是同期賣出股票65.09億美元,因此淨回籠61億美元。

12、不知道美聯儲採取行動的後果 但知道『不採取行動的後果』

巴菲特表示,疫情爆發後,美聯儲不是什麼都沒做,相反,美聯儲在加快速度,出台措施。我們不知道(這些措施)的後果是什麼,但知道『不採取行動的後果』。

13、航空業現在充滿挑戰 現在購買航空公司股票風險更大 巴菲特表示,『航空業現在是個具有挑戰性和困難的行業,在航空業做CEO並不是個開心的工作,尤其在當下航空業務停止的情況下。』『未來顯得模糊不清,尤其是旅遊、航空、郵輪、酒店行業,所受影響巨大。現在要購買航空公司股票風險更大。』

14、不看好航空公司、飛機製造商

巴菲特表示,不看好航空公司、飛機製造商。疫情對許多行業都有影響,特別懷疑疫情過後市場是否需要這麼多飛機,不知道波音和空客的未來將如何。

15、持有70~80億美元美國4大航空公司股票將全部賣出 巴菲特表示,美國四大航空公司(美國航空、達美航空、西南航空、聯合航空),除了西南航空以外,其他航空公司都有國際航線。航空公司因疫情受到的損失尤其巨大,『我們買了這四大航空公司,70~80億美元的錢投進去,現在想拿出來,這是我們的錯。我們不是說部分減持,我們改變主意,就是要全部賣掉。』我現在不確定,疫情對航空公司未來的影響,美國是否會改變生活習慣,我花了7個星期的時間,第一次戴上領帶,也第一次理髮。

筆者註:市場出清的概念

16、現在還是買入股票的好時機 但要做好長期應對疫情準備

巴菲特表示,現在還是買入股票的好時機,但是要做好長期應對疫情的準備,可能買了還會跌。『現在買入了,也許是對的,但下週一開盤,也可能會下跌,我們無法預測,要做好應對疫情的長期準備。』

筆者註:長期而言,我們都死了~凱因斯

17、現在是借錢的好時機 但伯克希爾不會這麼做 我們的錢要用在刀刃上

巴菲特表示,現在對全美國人來說,是借錢的大好時光,儘管很多人並不是願意借錢,對伯克希爾不會那麼做,『我們不會那麼做,我們回籠了一部分現金,我們的錢要用在刀刃上。』

筆者註:美國政府、企業及家庭的負債比率已經夠高了

18、高度評價鮑威爾:配得上與美聯儲前主席沃爾克同樣的尊敬

巴菲特表示:『多年來,我一直對保羅-沃爾克(前美聯儲主席)懷有特別的敬意,就美聯儲主席而言,他是一個特別完美的人選 …我認為傑伊-鮑威爾(Jay Powell)和美聯儲董事會都配得上與沃爾克同樣的尊敬,因為他們在三月中旬的行動。』

巴菲特表示:『或許2008年和2009年所發生的事情在某種程度上指導了他們的工作。他們做出了規模空前的反應,從那時起,實質上使一切都按照原樣進行。在3月份融資市場幾乎被凍結了,直到3月23日才開始融化。而在3月份也是有史以來公司債券發行額度最大的一個月。每位在3月底和4月發行公司債券的人,都應該給美聯儲寫一封感謝信,因為如果他們沒有以前所未有的速度和決心採取行動,發行公司債券就不可能成功。』

筆者註:美元是我們的貨幣,但卻是你們的問題~美國前財長康納利(John Connally)1971年

19、還沒有發現比較有興趣的公司

巴菲特在股東大會上表示,還沒有發現比較有興趣的公司。伯克希爾哈撒韋目前還沒有投資公司,因為『我們沒有看到有吸引力的東西』。

資料來源:東方財富網

註解為筆者觀點

巴菲特股東會35大要點全梳理 下

20、我們一直是保持比較高的現金

巴菲特在股東大會上表示,伯克希爾公司的一季度運作收益是比以前低得多,我們的保險業務,我們鐵道公司,也發生一些變化,原來他們的營業是比較理想的,但現在受到了影響。可以看到,伯克希爾一季度末是有1240億美元現金,將近1250億美元,我們一直是保持比較高的現金,雖然我們在1月無法預期疫情,但我們一直保持這樣的立場。

筆者註:同上

21、製造業正在裁員 疫情期間居民用電消耗降低了10% 巴菲特表示,受到疫情的影響,有一些行業的雇員會減少,比如商業領域,『我們沒有在旅館業裡面,但旅遊和休閒行業會發生巨大變化,病毒可能會更大增長,對製造也有有影響,人員需求會降低,裁員正在發生。』未來這些行業將根據環境做出調整。另外,從旗下能源公司看,疫情期間,居民用電消耗量降低了10%,他們的人員雇傭也會發生了變化。

22、疫情將長時間改變生活習慣 有些小企業可能不會再開門

巴菲特多次表達了疫情對居民生活習慣的改變,這可能會徹底改變某些商務邏輯,或者讓一些行業受到很長時間的影響,『伯克希爾哈撒韋的製造業務可能會裁員,有些小企業可能不會再開門。』面對視頻發佈會現場台下空蕩蕩的座位,巴菲特也不禁感慨疫情徹底顛覆了生活,同時他也強調健康和經濟是相輔相成的。

筆者註:線下改線上,適者生存

23、不管巴菲特或查理在不在 公司投資文化不會有任何的轉變

伯克希爾·哈撒韋副董事長葛列格·阿貝爾稱,不管巴菲特或查理在不在,公司投資文化不會有任何的轉變,公司管理團隊都在努力工作,尋找更多投資機會,以維持原有的強勁動力。『我們有商業上的睿智,能夠做經濟上的部署以及積極的轉變,伯克希爾的經理人都有這個能力。』

24、對於旗下因疫情影響虧損的公司 可能會轉賣給其他人 伯克希爾·哈撒韋視頻年會上,有投資者提問,伯克希爾長期的政策,不會是虧損無底洞,在疫情封城解除之後,伯克希爾下面一些小的公司是不會重新開業的。這會不會影響伯克希爾長期的政策?董事長巴菲特表示,伯克希爾長期的政策是持續30年以上,在我們的年度報告裡有講過不同的公司有它們各自的運營。它們是不是在疫情情況下,將來可能還會虧損?『當然,我們可能會把這些公司賣給其他人,不管怎麼樣,我們不會繼續保持這些公司,這不是一個新的政策,這沒有什麼改變。我們對航空業就是這麼做的。』

筆者註:自律與停損

25、沒有理由停止在標普500指數基金上的投資

在巴菲特股東大會上,有投資者提問,被動投資的好時候過去了,之後將是主動投資的好時光。你怎麼看?巴菲特表示,沒有理由停止在標普500指數基金上的投資。此外,巴菲特表示,『不能承諾伯克希爾哈撒韋的股價長期一定表現好於標普500指數,但我會努力讓它的表現好於標普500指數。』

筆者註:定時定額、逢低承接,但時間要夠長、錢要夠多

26、疫情帶來了巨大的不確定性 無法想像若爆發第二波疫情美國人民反應

巴菲特表示,疫情帶來了巨大的不確定性,不清楚如果未來幾個月後爆發第二波疫情,美國人民會怎麼反應。

27、產油企業的未來無法預測

巴菲特在股東大會上表示,原油生產未來幾年會顯著下降,因為需求大幅下降,20美元一桶油價是讓油企沒辦法進行下去的,鑽井活動都會下降。不知道未來油價是不是會顯著增長。產油企業的未來無法預測。如果油價一直處於低位,將會有大量的不良能源貸款,而將無法想像股權持有者會遭遇什麼。

筆者註:油價最大的空頭是油商,只要遠月份的油價始終維持大幅正價差,那殺多頭與低油價趨勢就不會馬上改變

28、巴菲特談時思糖果:不會出售48年前的這項投資

巴菲特談到他1972年收購的時思糖果公司(See's Candies)時表示,雖然該公司因新冠肺炎大流行病而面臨巨大變化,但這仍然是他鍾愛的投資。巴菲特說:『復活節對時思來說是一個很大的銷售期 … 雖然我們基本上被關閉了。說到底這是一項非常季節性的業務。但我們有很多復活節糖果。我們不會出售它。我們自1972年以來就擁有它,我們熱愛它,我們將繼續熱愛它。』

29、巴菲特:持有的伯克希爾股票都會捐出去

對於伯克希爾公司是否會分拆的提問,巴菲特在股東大會上表示,伯克希爾公司分拆也許是個好的結果,但是會產生很大的費用,稅或者其他費用,對股東並不利,目前伯克希爾公司的架構對於資本的部署亦是非常有利的。巴菲特說,他持有的所有伯克希爾股票將來都會交給慈善,捐獻出去,14年前就做出了這一決定。

30、沒有什麼能比可印鈔票的國家信用高

巴菲特在股東會上表示,沒有什麼能比可印鈔票的國家信用高,雖然國家負債會越來越大,但經濟還是在增長,而且國家舉債用本國貨幣,信用風險並不大。

筆者註:向全世界輸出通膨,經濟成長速度已遠低於舉債速度

31、只有在對股東有利時 伯克希爾才會回購自己的股票

巴菲特在股東大會上回應股票回購的問題表示,回購的價格比它的價值更低,這是一個合理的回購。只有在對繼續持有該公司股票的股東有利時,伯克希爾哈撒韋公司才會回購自己的股票。

筆者註:所以說,現在美股的價格根本不夠低

32、銀行體系不會發生太大的問題

巴菲特在股東會上表示,目前來看,銀行體系不會發生太大的問題。雖然能源公司或者消費者信貸可能會出現一些狀況,但銀行體系資本充足,儲備很多,所以銀行業不是我們主要的擔憂方向。

33、現在更應該買伯克希爾股票嗎?巴菲特這樣回應

對於股東提問『我在3月份沒有買伯克希爾的股票,當時的價格下降了30%。』 巴菲特回答,和1、2月份相比,你3月份沒有買,那個時候我們的股價非常短的時間跌了30%。但伯克希爾的股票,我們股票的價值並沒有多少變化,但市值發生了變化。有的時候我們也會改變主意,我不覺得現在就更應該買,和3個月、6個月、9個月之前比現在是更應該買伯克希爾。有這個可能,但是我們要看公司將來怎麼樣。

筆者註:所以說,現在美股的價格根本不夠低

34、關於信用卡,巴菲特這麼看

現場有股東提問,『關於信用卡這個行業,這麼多年信用卡收的利率越來越高,但目前來講政府的利率又這麼低,從這個角度來講,信用卡公司將來會不會降低他們的利息呢?』 巴菲特回答表示,這些都會影響到我們下面購買的銀行股票,包括美國運通,當然對信用卡公司來講,這也是一個競爭,因為這方面虧損的可能性會降低,我沒有更多意見可以發表。伯克希爾對信用卡的興趣本身並不是特別大,大家使用信用卡,把它作為一個可使用的另外一個資金來源,有一個女士到我這邊來說,她有了一定的錢了,她說我拿這些錢怎麼辦呢?我說把它付在你的信用卡裡,不要去支付那麼高的利息。

35、如何看待資本主義、資本家?

巴菲特:我們的社會和國家還是以資本理論為重的,很多改進思維已經提出來了。我掌管的金錢,也不是我當初能想像的。我們可以在市場制度中保留最好的部分。

筆者註:資本掠奪全世界資產的方法都是跟美國學的,包括財務上的窗飾與造假

資料來源:東方財富網

註解為筆者觀點