請把握住這次A股投資機會吧─財富探索頻道─智邦公益電子報

enews.url.com.tw · August 07,2020請把握住這次A股投資機會吧

請把握住這次A股投資機會吧

I always believe that prices move first and the fundamentals come second.

我始終相信價格啟動在先,基本面跟隨而來。

~Paul Tudor Jones

以前投資是

選時重於選股 大盤重於個股

現在投資是

選股重於選時 個股重於大盤

而我們所得到的啟發是

影響股價因素者已從單一因素轉變成多重因素

所有的股票都是壞股票除非它能上漲

永遠只在強勢股中尋找投資標的

投資的本質就是接受煎熬

當股票市場下跌越多持續的時間越長

我們不該感到更加悲觀和恐慌

相反地

對於未來的股市表現應更加樂觀

陸股

在歷經2015年以來的去槓桿與熊市(空頭)洗禮

仍為世界上經濟成長速度最快的經濟體之一

且保有平均最低的評價水準(藍籌股)

未來會如何呢

關於巴菲特所謂的價值投資

是在『低價區』買到物超所值的『成長股』或『定存股』

且需時常檢視其 ROE EPS P/E 股利成長率 及 股利率 ... 等

現在很多『美股』都在高檔區

其實並不符合價值投資的投資要件

還好多數股票還處在『末升段』或『初跌段』

仍有逃命機會

投資股市

可別在大反轉時

仍處在狀況外

可得把握每 3~5 年難得一次的大行情

別忘了

這世上幾乎所有的事物都有其週期性

請把握住這次A股的投資機會吧

轉載 ~ 以史為鑒:美股歷次牛熊轉換通常存在這兩大特徵

以史為鑒:美股歷次牛熊轉換通常存在這兩大特徵

轉載自富途牛牛2019/09/27 22:24 富途資訊

本輪美股牛市自2009年金融危機結束以來,已持續上漲近10年,為歷次牛市之最,儘管近期美股市場出現了一定波動,但市場信心依舊堅定,估值整體仍處在歷史高位。

以Shiller PE為例,目前該值為30,比歷史均值16高出76.5%。

來源:gurufocus

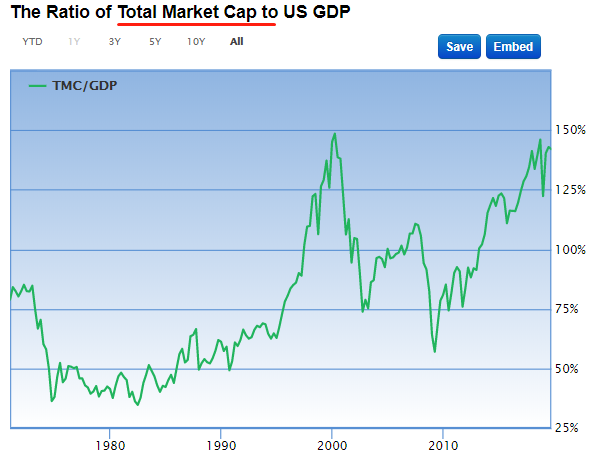

從巴菲特鍾愛的資本市場市值比GDP來看,目前為142%,處於近50年的相對高位。

來源:gurufocus

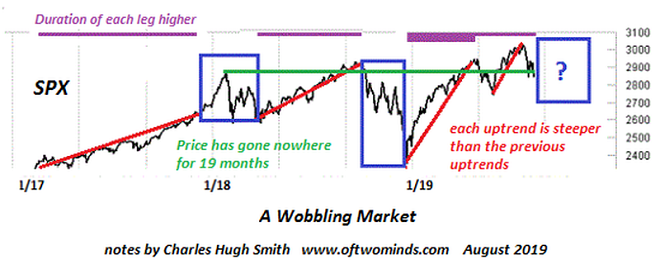

從指數上看,美股在「高位滯漲」也已經長達19個月。

如果從標普500指數2018年1月階段新高2872點算起,美股大盤過去19個月似乎有點「走投無路」的感覺,因為每次上漲都會回到2018年1月的高位附近。期間回檔的深度不斷加大、回檔發生的時間間隔越來越短,美股正變得越來越「暴躁」。

資料來源:ZeroHedge

上圖綠色線表示標普500指數走了19個月還在2872點附近,紅色線表示大盤波動越來越大(斜率變大),紫色線表示回檔發生的時間間隔越來越短。市場上有種說法是,市場觸頂是一個過程,不是一個單獨時點,美股大盤或許正在這個觸頂過程中。

從經濟上看,美國經濟當前仍然領跑全球,但往後看,持續處於高位的難度越來越大,不排除見頂的可能。 在世界經濟復蘇勢頭放緩、貿易保護主義抬頭的背景下,具有全球業務背景的眾多美國企業缺乏長期明朗的增長動力。

回顧美國股票市場歷次漲幅較大且持續時間較長的牛市行情,可以發現美股的上漲在大多數情況下,離不開經濟的發展和政策的支持,而熊市的出現,也多來自經濟運行中週期性出現的經濟危機,以及美聯儲緊縮性政策影響在持續累積發酵後的最終爆發。

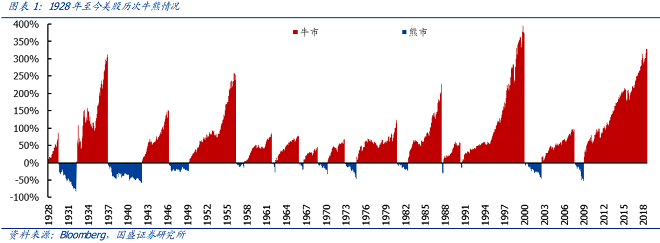

回顧歷史,以標普500指數較前期高點下跌幅度超過30%、下跌持續時間超過半年,作為牛市轉熊市的標誌,統計1929年大蕭條後的美股歷史,1942年開始第一輪牛市至今一共有四輪牛熊週期:

第一輪牛市是1942/05-1973/01,熊市是1973/01-1974/10;

第二輪牛市是1974/10-2000/03(其中1974年-1982年小幅震盪上行),熊市是2000/03-2002/10;

第三輪牛市是2002/10-2007/10,熊市是2007/10-2009/03;

第四輪牛市是2009/03至今。

讓我們梳理下前三次美股牛轉熊拐點(1973年、2000年、2007年)前後的宏觀背景。

第一次,1974年美股牛轉熊時,美國經濟處於滯漲期,實際GDP同比從1973Q1的7.6%下降至1975Q1的-2.3%,核心CPI同比從1973/02的2.8%上升至1975/02的11.7%,聯邦基金利率從1973年初的6.5%抬升至1974/06的13.3%。

第二次,2000年科技股泡沫後,美股一直下跌至2002年10月,期間實際GDP同比從2000Q2的高點5.3%下跌至2001Q4的0.2%,核心CPI同比從1999/12的1.9%升至2001/11的2.8%,聯邦基金利率從1999/11的5.6%上升至2000/11的6.6%。

第三次,2007年美股牛轉熊主要由次貸危機引起,美國實際GDP同比在2003Q4達到4.3%後一直在高位維持至2006年,2007年開始下滑,08年加速回落,最終降至2009Q3的-3.1%,核心CPI同比從2003/12的1.1%上升到2006/09的2.9%,聯邦基金利率從2003/12的0.9%上升到2007/02的5.4%。

這三次牛熊轉換特徵告訴我們,美股市場在經歷由牛市向熊市的轉變時,其宏觀經濟通常存在兩大特徵:

1)經濟多數運行至頂部或在頂部下行過程中。

2)美聯儲通常採取緊縮的貨幣政策,且大多時期已處在加息週期的中後半程。